第三财经网 2025-03-22 15:50 1391

在数字货币市场中,虚拟币合约交易以其高杠杆效应和灵活性吸引了众多投资者。然而,高风险与高回报并存,如何在波涛汹涌的市场中稳健套利,避免风险,成为了投资者必须面对的重要课题,那么虚拟币合约交易怎么避险套利?下面就由本文来为您详细解答一下。

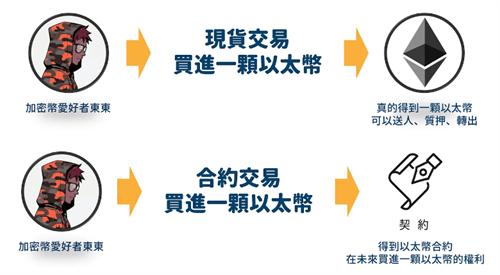

在股票市场中,期货交易为投资者提供了一种灵活多样的投资方式,而虚拟币的合约交易与之异曲同工。在虚拟币市场,合约交易允许投资者根据市场行情灵活做多或做空,即无论市场价格是上涨还是下跌,都有可能实现盈利。与期货相似,虚拟币合约也有交割结算日期,包括定期交割的当季合约和永久有效的永续合约,而现今,这些合约多以现金差额结算,避免了实物的实际交割。

合约交易采用保证金制度,支持杠杆交易,这意味着投资者可以用较小的资金撬动更大的市场。虽然这种机制放大了盈利的可能,但同时也可能带来更大的损失,因此,合约交易常被视为高风险投资。然而,风险的高低并非由合约交易本身决定,而是取决于投资者所选择的杠杆倍数以及资金管理的策略。当这些工具得到妥善运用时,无疑能够显着提高资金的使用效率。

合约交易,其概念与股市中的期货交易颇为相似。期货最初的出现,便是为了规避风险。接下来,我们通过一个具体的避险操作案例来阐释这一点。

案例背景

币安交易所推出了新的代币挖矿Launchpad活动,参与者需质押并锁定BNB 30天以挖掘新币。然而,许多参与者只希望稳稳地挖掘新币,而不愿承受BNB价格波动的风险。那么,这能否实现呢?

实际操作

为了质押,用户必须首先购买现货BNB。假设用户购买了总价值2000U的BNB,平均购买价格为580。用户希望在未来一个月内避免价格波动的风险。

为了达成这一目标,用户可以在合约交易中以580的价格做空等值的BNB,即做空2000U的BNB。这样,无论BNB价格如何波动,现货和合约的盈亏都将相互抵消。

效果

如果BNB价格上涨,合约交易部分将亏损,但现货部分将盈利,两者相抵。

如果BNB价格下跌,合约交易部分将盈利,而现货部分将亏损,同样两者相抵。

一个月后,当质押期满,用户可以卖出现货并买回合约,从而完全避开价格波动的影响。唯一的成本是交易手续费和可能的资金费率支出。

注意事项

合约交易有交割结算日期的区别,用户应选择相应的交易期间,或使用永续合约。但使用永续合约时,需注意资金费率,这通常是做多方支付给做空方的,但在市场情况特殊时可能会反转。

合约交易存在爆仓风险。一旦爆仓,两边的盈亏将无法抵消,因此用户应密切关注保证金水平。

合约交易的避险操作核心是通过合约交易预先锁定卖出价格,从而规避现货部位的价格波动风险。

另一场景应用

假设某交易所或DEX上提供了高利率的BTC活动,为期三个月,年化报酬率高达28%。如果你想参与这个活动但又不希望承担价格波动风险,可以采用与上述相同的方法进行避险。

重点总结

基本逻辑:通过现货与合约分别持有多空部位,对冲价格波动风险。

注意事项:选择正确到期日的合约(或使用永续合约)、确保保证金充足以避免爆仓、注意当前资金费率是否对你有利。

除了进行风险规避操作外,合约交易还是一种能够实现套利的策略,这种策略能够以更低的风险锁定利润。

那么,什么是套利呢?

套利,简而言之,就是在不同的市场环境中同时买入和卖出相同的资产,从中赚取价格差异带来的利润。举个例子,假设交易所A的比特币价格是70000美金一枚,而交易所B的价格是69000美金一枚。此时,我们可以在交易所A卖出一枚比特币,同时在交易所B买入一枚,这样就能轻松套利1000美金。这种操作在不同交易所之间进行时被称为跨交易所套利,如果价格差异发生在不同的链上,那就是跨链套利,在数字货币领域里这也被称作“搬砖”。

在合约交易中,最常见的套利操作是“期现套利”。

接下来,我们就来详细解释一下什么是期现套利。

期现套利,指的是同时在期货市场(即合约交易)和现货市场(即现货交易)进行相同资产的买卖操作。这种套利方式可以细分为两种类型,其中一种在股市中也存在类似的操作。其核心理念在于,期货和现货之间会存在价格差异,但由于期货有到期日,这种价格差异最终会趋于一致。套利者赚取的就是这个价格差异收敛的部分。

举个例子来说明:

假设比特币的现货价格是69000美金,但两个月后到期的比特币合约价格却是71000美金。这时,我们可以买入比特币现货并卖出比特币合约,从而套利2000美金的价差利润。无论之后市场价格如何涨跌,到了到期日,这个价格差异必然会收敛。需要注意的是,这种操作必须持有到结算日才能确保利润,中间的账面损益会随着市场的涨跌而浮动。

然而,不同交割结算日的合约之间通常会存在价格差异,而这种差异并不一定会收敛。与现货市场不同的是,由于有到期日的设定,期货和现货之间的价格差异在到期前会逐渐收敛。但到期结算时通常采用的是到期前一段时间(如半小时至一小时)的平均价格。如果结算前市场波动较大,那么很难确保能够成功套利并赚取价差。此外,除了交易手续费外,交割结算时还需要支付交割费用。因此,这种操作相对复杂,并不能算是无脑躺平套利的策略。

在数字货币领域里所说的期现套利通常指的是另一种类型:其核心理念在于利用永续合约的资金费率进行套利。资金费率是数字货币中特有的一种机制,原因在于数字货币存在永不结算的永续合约。由于永续合约永远不会结算,因此期货和现货的价格有可能会各自独立变动。为了收敛这种价格差异而衍生出了一种机制:当期货与现货的价格差异越大时,资金费率就越高。这是通过增加合约的持有成本来收敛价格差异的。

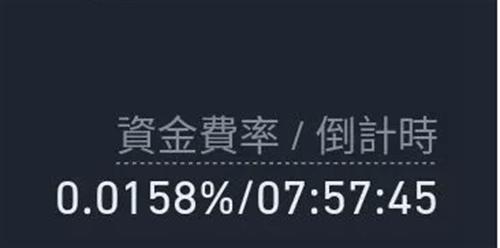

资金费率会根据当前的市场状况而定,并且每8小时收取一次。虽然费率很低,但将其转换为年化利率也相当可观。例如以图中0.0158%的资金费率来计算,年化利率高达17.3%。

如果资金费率为正数,则由合约交易中的多方支付给空方。因此期现套利的做法就是在合约交易中做空,并在现货交易中做多等值的金额。通过多空对冲来消除价格涨跌的影响,主要赚取的是合约中做空方被支付的资金费率。这个费率通常位于年化5-30%之间,具体取决于市场状况。

在进行期现套利时需要注意以下几点:

在“永续合约”中做空。

注意保证金管理以避免爆仓风险。

留意资金费率在极端行情下可能会转为负数(即空方需要支付给多方费用)。

期现套利可以手动操作也可以使用某些交易所提供的期现套利机器人辅助进行。

考虑到套利赚取的利润相对微薄,请务必关注手续费的高低差异,因为这可能会大幅影响最终的获利情况。

1.流动性风险

在进行避险或套利操作时,必须在两个市场迅速建立头寸,以降低价格波动带来的风险。因此,市场流动性至关重要,它直接影响到交易的执行速度和价格。顶尖的交易者会精打细算,根据maker fee(挂单交易费)和taker fee(吃单交易费)的细微差别来制定策略。通常,taker fee(市价交易)的成本相对较高,这是需要特别注意的。

为管理这部分风险,关键在于选择具有足够流动性的交易所和市场进行交易。例如,应优先考虑在主流交易所进行交易,并避免操作冷门币种。

2.保证金风险

合约交易采用保证金制度,与现货交易可以无视亏损持有到底不同,保证金一旦低于维持率就会面临爆仓风险。如果合约交易的头寸被爆仓清算,那么无论是避险还是套利操作都将无法继续进行,同时还会产生亏损。

管理这部分风险的关键在于合理的资金和杠杆倍数管理。建议不要使用过高的杠杆倍数,也不要放置刚刚好的保证金,以留有一定的安全垫。

3.极端市场风险

只要身在市场,就有可能遭遇极端市场情况,如暴涨暴跌。在这种情况下,原本计算好的风险范围有可能被突破。

为应对这种风险,关键在于控制整体交易规模。即使是低风险的套利交易,也不应压上全部身家,交易规模应控制在自身能承受的范围内。

4.交易平台风险

不仅合约交易存在交易平台风险,各种交易都面临这一风险。因此,选择交易所或去中心化交易所(DEX)时必须谨慎。

管理这部分风险的关键在于提高自身的安全意识和知识水平,平时做好安全措施,并了解如何评估平台的安全性。在选择交易平台时,应进行充分的调查和比较,确保其具有良好的声誉和可靠性。同时,保持警惕,及时关注市场动态和平台公告,以降低潜在的风险。

币安交易所app是全球顶尖的虚拟货币交易平台。

APP下载 官网地址热门文章