第三财经网 2025-03-28 19:20 0

又有券商投行业务遭重罚!

日前,证监会官网通报显示,因投行业务存在多方违规、廉洁从业风险防控机制不完善等问题,证监会对万和证券采取责令改正并限制业务活动监管措施的决定,暂停万和证券保荐和公司债券承销业务。

与此同时,证监会还对万和证券总经理杨祺以及时任分管投行业务高管、投行二部部门负责人等采取监管谈话的行政措施。证监会指出,万和证券薪酬考核不合理且存在预发业绩激励等过度激励行为,撤否项目尽调问题突出,“三道防线”关键节点把关失效问题严重,从业人员廉洁从业管理存在不足。

今年以来,监管严查券商投行业务,多家券商接到监管罚单。不过此次万和证遭暂停投行业务三个月,在近期罚单中属于较重处罚,引发行业关注。据了解,万和证券此次处罚,与证监会机构部年初组织开展的投行内控现场检查直接相关。

来看详情——

多项目尽调明显不充分

部分人员违反廉洁从业规定

具体来看此次万和证券投行业务存在的问题:

一是投资银行类业务内部控制不完善,内控监督缺失,整体内控建设和规范性水平较低。

证监会指出,万和证券存在内控组织架构不健全、内控部门履职不到位、未按规定建设使用工作底稿电子化系统、未严格落实收入递延支付机制、“三道防线”关键节点把关失效等问题,在润科生物、乐的美、真美股份、佳奇科技、华南装饰等项目中,尽职调查明显不充分,但质控、内核未予以充分关注。

二是廉洁从业风险防控机制不完善,近三年未开展投行条线廉洁从业合规检查,部分岗位人员出现违反廉洁从业规定的情况。

基于此,证监会对万和证券采取责令改正的行政监管措施。证监会要求,万和证券应引以为戒,认真查找和整改问题,建立健全和严格执行投行业务内控制度、工作流程和操作规范,诚实守信、勤勉尽责,切实提升投行业务质量。同时,万和证券应严格按照内部问责制度对责任人员进行内部问责,并向海南证监局提交书面问责报告。

除了责令改正外,证监会还暂停万和证券投行业务三个月:在2023年10月16日至2024年1月15日期间,暂停其保荐和公司债券承销业务。

总经理遭监管谈话

存在过度激励行为

除了公司遭遇罚单外,相关负责人员也未能躲过监管追责。

在上述所列问题之外,证监会进一步指出,万和证券存在薪酬考核不合理且存在预发业绩激励等过度激励行为,撤否项目尽调问题突出,质控、内核亦未予充分关注。

证监会表示,杨祺作为总经理及时任分管投行业务高管、时任质控部门负责人、高名柱作为内核部门负责人、陈慎思作为投行二部部门负责人,对相关违规行为负有责任,对其采取监管谈话的行政监管措施。

公开信息显示,万和证券成立于2002年1月,由深圳市财政金融服务中心、海口市财政办公用品服务公司、成都市财盛资产管理中心共同组建;2016年7月完成股份制改造,变更为万和证券股份有限公司。万和证券注册地为海南省海口市,注册资本22.73亿元,控股股东为深圳资本集团,实际控制人为深圳市国资委。

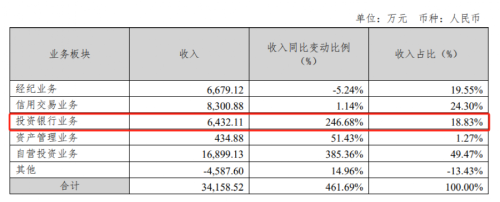

业绩方面,2023年半年报显示,万和证券实现营业总收入3.42亿元,同比增长461.69%;实现归母净利润6819.58万元,成功实现扭亏为盈。

投行业务方面,上半年万和证券投行业务板块实现收入6432.11万元,同比增长246.68%。万和证券表示,主要原因系仁信新材IPO项目成功发行,带动公司投资银行业务收入大幅增加所致。

不难看出,监管已注意到万和证券撤否项目存在的相关问题。Wind数据显示,监管点出的润科生物、乐的美、真美股份、佳奇科技、华南装饰5个首发项目均已终止,其中3个为终止撤回,1个为审核不通过,1个为终止注册。

另外,万和证券此前保荐的赛为智能非公开发行项目,也以终止注册告终。2022年12月,深圳证监局对万和证券及两名保代出具警示函。深圳证监局指出,万和证券在赛为智能非公开发行股票保荐业务执业过程中,对发行人的重大合同、控股股东资金占用、应收账款回款等尽职调查不充分,保荐文件所作承诺与实际情况不符。

中介责任压严压实

多家券商投行接罚单

据了解,万和证券此次处罚,与证监会机构部年初组织开展的投行内控现场检查直接相关。由于对万和证券的处罚因需履行事先告知程序,故于近日公布。

9月6日,证监会已先行公布了对其他6家证券公司的处罚情况。其中,中天国富证券被采取监管谈话措施,国信证券、华西证券、西部证券被责令改正,中德证券、华创证券被出具警示函,多名分管投行高管、投行负责人、质控负责人、内核负责人一同受罚。

从罚单暴露出的问题来看,主要存在投行撤否项目内控意见落实不到位、质控负责人任IPO保荐代表人、投行项目聘请第三方审查失范、内核委员履职不尽责、廉洁从业检查流于形式、薪酬考核存在过度激励等问题。

此前证监会通报投行业务内控及廉洁从业专项检查情况时曾表示,全面合规、有效运行的投行内控机制是投行执业质量的基础。下一步,证监会将常态化开展投行内控现场检查,从“带病申报”、“一查就撤”、执业质量存在严重缺陷等典型问题入手,重点检查投行内控制度是否健全、运行是否有效、人员及保障是否到位等,促进保荐机构真正发挥“看门人”功能,为注册制行稳致远夯实基础。

据悉,注册制试点以来,证监会分三次对26家机构实施了投行内控现场检查,并对个案开展专项核查;2019年以来,针对投行业务违规问题共采取行政监管措施333项,涉及162家次机构和361名责任人员,5家机构、54名人员被采取暂不受理文件、认定为不适当人选等处罚。

热门文章