第三财经网 2025-04-01 03:29 459

又见房企再融资方案重大调整!

9月26日深夜,曾经行业前十的千亿房企新城控股公告,对向特定对象发行股票方案以及发行股票预案进行了修订,并同步修订相关文件,主要变化是发行股票数量和募资金额,其中募资金额从不超80亿元下调为不超45亿元,缩水四成以上。公司未说明大幅下调融资额原因。

中国基金报记者注意到,自6月以来已有多家房企再融资出现重大调整。其中,复星旗下豫园股份两度下调融资额,从募资不超80亿元下调到不超48.9亿元,随后又下调到不超42.5亿元。标杆房企万科则在8月30日公告放弃原计划募资150亿的定增,向深交所撤回材料。

自去年11月放开“第三支箭”即涉房股权融资以来,进度最快的是6月28日收到发行批文的保利发展、福星股份、中交地产、大名城四家公司,但目前这四家公司暂时均未进入正式发行阶段。

新城控股募资额大降超四成

根据新城控股公告,公司于2023年9月25日召开第三届董事会第十八次会议,审议通过了《关于调整新城控股集团股份有限公司2023年度向特定对象发行股票方案的议案》《关于<新城控股集团股份有限公司2023年度向特定对象发行a股股票预案(修订稿)>的议案》等相关议案,对本次向特定对象发行股票方案以及本次向特定对象发行股票预案进行了修订,并同步修订相关文件。

此前,公司在今年3月13日首次抛出此次定向增发议案及发行预案,拟向不超35名合格投资者发行股票,数量不超过发行前总股本的30%,即不超过6766.87万股(含本数),募集资金总额不超过80亿元(含本数),扣除发行费用后的募集资金净额将全部用于六个地产项目,外加30%金额即24亿元用于补充流动资金。

而此次的调整,主要也就是发行股份数量和募资金额方面。调整后,本次向特定对象发行的股票数量不超过发行前总股本的20%,即不超过45112.45万股(含本数),募集资金总额不超45亿元(含本数),与原方案相比缩水44%。规划的7个募资用途拟投入资金等比例下调。

需要指出的是,截至本最新预案公告之日,本次发行尚未确定具体的发行对象,因而无法确定发行对象与公司的关系。

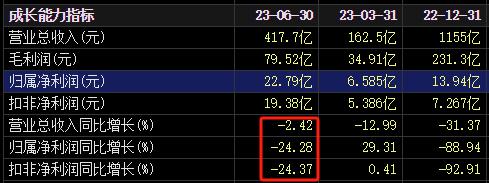

经营简报显示,新城控股1-8月累计合同销售金额约544.53亿元,比上年同期下降36.35%;累计销售面积约675.14万平方米,比上年同期下降21.31%。2023年半年报则显示,公司上半年实现营收418亿元,同比下滑2.42%,实现净利润22.79亿元,下滑24.28%。

多家房企定增方案生变

新城控股并非近期首家定增出现调整的知名房企。

早在6月2日,复星系成员豫园股份就公告,调整发行方案,发行股票数量从不超过发行前总股本的30%调整为不超20%,拟募资从不超80亿元调整为不超48.91亿元。随后在8月5日豫园股份又再次公告,拟募资金额从不超过48.91亿元调整为不超42.5亿元。

标杆房企万科更是直接放弃了原计划150亿的定增。8月30日晚间万科A公告称,基于当前公司A股股价处于低位,经审慎分析,并充分听取投资者意见,公司决定终止向特定对象发行股票,向深交所申请撤回申请文件。

2023年2月12日晚间,万科发布2023年度非公开发行A股股票预案,计划向不超过35名的特定对象开展定向增发,募集资金总额不超过150亿元,发行数量将不超过11亿股,占当时万科总股本的9.46%。募集资金拟投入万科旗下多个地产项目。

回顾来看,去年11月28日,中国证监会决定在股权融资方面调整优化5项措施,支持房地产企业股权融资,包括允许房地产上市企业非公开方式再融资,引导募集资金用于政策支持的房地产业务,以及符合上市公司再融资政策要求的补充流动资金、偿还债务等。

“久旱逢甘霖”的房企们,随即迅速掀起一股股权融资潮水,政策“放开”首月,A股已有至少25家抛出了融资预案或者宣布酝酿方案。今年3月份全面注册制实施后,房企们迅速行动重新报材料,而监管的审核进度也较快。

6月27日晚,四家上市房企保利发展、大名城、中交地产、福星股份同时公告,收到中国证监会出具的关于同意向特定对象发行股票注册的批复。这意味着,在“第三支箭”涉房股权融资放开7个月后,首批房企再融资正式落地。此前的6月16日,首单房企重大资产重组批文则花落招商蛇口。

不过,收批文后已经三个月,上述四家房企均暂未进入实质发行阶段。中交地产和复星股份因半年报业绩出现同比下滑,公司及相关中介机构还对会后事项出具了会后事项承诺函,并对募集说明书、发行保荐书等相关资料进行了同步更新。

热门文章