第三财经网 2025-03-28 11:35 394

险资斥资几十亿购入地产的消息,又密集起来。

日前,大悦城(000031)公告,中邮保险意向受让其控股子公司西单大悦城公开挂牌转让的北京昆庭资产管理有限公司100%股权及债权,主要资产为位于北京市东城区的中粮·置地广场项目,交易价格为42.56亿元。

同时,世茂集团公告拟出售一个珠海综合体项目51%股权,总价为39.1亿元,受让者为项目合营联营企业,背景主要为中国人寿系。

中邮保险买下中粮·置地广场项目

大悦城日前公告,子公司西单大悦城有限公司(下称“西单大悦城”)通过北京产权交易所公开挂牌转让北京昆庭资产管理有限公司(下称“北京昆庭”)100%股权及债权。挂牌期满后,根据北京产权交易所反馈,中邮人寿保险股份有限公司(下称“中邮保险”)为符合条件的意向受让方。9月28日,西单大悦城与中邮保险签署了《产权交易合同》,成交价格约为42.56亿元。

本次交易挂牌底价为425584.70万元,其中,股权挂牌底价为344884.70万元(不低于经国资备案的净资产评估值),债权挂牌底价为80700万元。

北京昆庭的主要资产为位于北京市东城区安定门外大街208号的中粮·置地广场项目,2018年竣工投入使用,产权年限至2060年9月。总建筑面积81454平方米,另有车位377个。同时,摘牌方需承接西单大悦城对北京昆庭的债权,即西单大悦城应收北京昆庭的股东借款本金80700万元计入挂牌底价。

中邮保险控股股东为中国邮政集团有限公司。截至2022年12月31日,中邮保险经审计总资产4460.39亿元、总负债4241.91亿元、净资产218.58亿元;2022年度,中邮保险经审计营业收入1129.88亿元、利润总额7.09亿元、净利润3.97亿元。

据大悦城公告的由中企华资产评估有限公司出具的资产评估报告,截至评估基准日2023年4月30日,北京昆庭净资产评估值为243774.29万元、增值率为125.4%,主要增值原因是在投资性房地产中核算的房屋以成本价计量,其所处区域房地产市场状况较好,该区域市场整体趋势呈现一定上涨,导致房地产价值增加;负债评估值为97987.59万元、增值率为0。

大悦城称,本次交易完成后,公司将不再持有北京昆庭股权。本次股权转让将有利于盘活存量资产,实现资产价值最大化,回笼资金助力公司高质量发展。

世茂珠海综合体转让给国寿系

与此同时,世茂系上市公司也公告了一个项目的转让信息,受让方也为险资系。

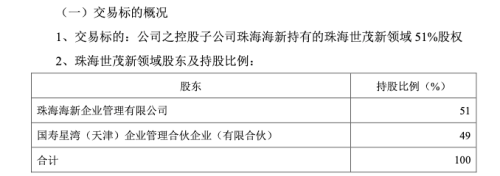

世茂集团控股有限公司(世茂集团,00813.HK)、上海世茂股份有限公司(ST世茂,600823.SH)日前公告,控股的公司珠海海新企业管理有限公司(下称“珠海海新”)拟将其持有的珠海世茂新领域房地产开发有限公司(下称“珠海世茂新领域”)51%股权转让,转让对价合计39.1亿元。

受让珠海世茂新领域这51%股权的有2家企业,其中,国寿星湾(天津)企业管理合伙企业(有限合伙)(下称“星湾企业”)受让50.99%,对价约39.09亿元;国寿启航壹期(天津)股权投资基金合伙企业(有限合伙)(下称“启航基金”)受让0.01%,对价为76.67万元。

本次交易完成后,珠海海新将不再持有珠海世茂新领域股权。珠海世茂新领域将由两大国寿系股东持股,其中,星湾企业持股从49%增至99.99%,启航基金持股0.01%。两大股东中,启航基金对星湾企业持股99.976%;启航基金股东为中国人寿、国寿置业,二者同为国寿系。

世茂集团称,珠海世茂新领域的主要业务为发展位于珠海的综合商业及商用综合体开发项目。该项目的占地面积约为225563.9平方米,目前正分为六期开发,包括酒店式写字楼、商业物业、酒店及展会中心。开发项目一期包括七栋酒店式写字楼,预期将于2023年末前开始陆续交付。开发项目二期包括八栋酒店式写字楼,现时正在施工。该项目的后续阶段目前处于规划方案论证阶段,后续该项目将陆续开发建设。

世茂集团表示,由于该项目的持续开发需要订约各方进一步投资,鉴于公司目前的流动资金问题,公司无法再进一步投资及支持该项目的持续开发。进行出售事项使本集团能够偿还其结欠合营伙伴的债务,确保开发该项目所需的持续资金,并有机会分占该项目物业的所得款项。

险资配置不动产资产比例仍较低

这两宗交易,是今年保险公司对不动产新增投资的延续。

据保险公司在中国保险行业协会官网披露的信息显示,今年以来,平安人寿、友邦人寿等保险公司发布大额不动产投资公告信息,出资额从几十亿到上百亿不等。今年2月,大家投控与高端物流园区开发商和运营商宝湾物流联合发起设立物流产业基金,用于收购嘉兴、南京和昆明三个成熟高标物流资产,总建筑面积近20万平方米,本次收购有助于进一步完善大家保险在全国物流仓储领域的战略布局。

头部保险资管相关投资人士表示,地产投资或不动产投资,既包括房地产开发商的股票投资、债券投资或金融产品投资,也包括与不动产实物资产类投资,并且,实物类资产还有较大发展空间。

从公开信息看,保险公司近年新增投资的地产实物类资产主要是自用性不动产和投资性不动产,后者均为商业不动产,包括写字楼、仓储物流和产业园区、IDC(数据中心)等。

上述保险资管人士表示,保险资金具有期限长、规模大、来源稳定等特性,与不动产投资天然契合,不动产投资具有长期创造价值的内核,对于保险资金而言,也具有长期配置价值。在中外机构投资人的实践中,不动产始终是一个重要的投资品种。

中国人寿副总裁刘晖今年8月在该公司业绩发布会上介绍,成熟的商业地产有稳定的现金流,能够跨越周期实现保值增值,同时抵御通胀、抵御波动,与其他品种相关性较低,是保险等长期资金的重要配置品种,在组合中配置一定的不动产实物资产有利于保险资金长期获得稳健回报。国外保险公司对于不动产配置一般在10%左右,国内保险公司目前对于商业不动产等实物资产的配置比例仍比较低。

对于近两年部分商业地产出租率较低下的情况,刘晖还表示,这属于市场短期波动。中国人寿会通过选择更加核心的资产,更好地匹配长期收益的要求。她介绍,目前整体不动产配置的息类收入稳健,高于固收资产的配置收益率。

热门文章