第三财经网 2025-03-25 22:44 548

“有没有收购中信证券的计划”被玩梗,上市券商正频频被问及并购前景相关问题。

“有没有收购中信证券的计划”或“收购中金公司或者中信建投证券”,这类提问频频出现在中小券商投资者互动问答中,被CUE的券商至少包括天风证券、方正证券、国元证券、第一创业证券、长城证券、申万宏源等。

此外,多家券商也被提问了并购相关问题,包括信达证券、华创云信、红塔证券、华西证券、广发证券等。总体来看,被问及并购前景的券商至少有11家。

抛开打趣式提问外,理性讨论也不在少数,在看好券商间并购前景之余,对并购对象以及技术细节有较多讨论。

有卖方研究对头部券商之间的整合并不看好,主要原因在于业务规模的庞大以及同质化;中小券商可并购以实现业务能力快速提升,相关并购可加速行业优胜劣汰;并购过程的治理结构局限性和文化兼容是个不小的难题。整体来看,中小券商多以地方国资为主,多达48家为地方国企,庞大的利益结构使得股东难以舍弃控制权,行业并购体现更多的将是“徐徐图之”。

“有没有收购中信证券的计划”被玩梗

券商并购重组被市场高度关注,近日,一连串的“有没有收购中信证券的计划”的玩梗,频频被投资者向券商发问。

上述玩梗,较早且被广泛传播的是“天风证券:公司目前没有收购中信证券的计划”。

11月3日,网络平台发布一条消息,标题即是“天风证券:公司目前没有收购中信证券的计划”。具体内容为,有投资者向天风证券提问,公司有没有收购中信证券的打算。天风证券回答称,公司目前没有投资者所述的计划。

不得不说,标题的无意误导一时间引来了强烈关注。随后,上述内容迅速在网络传播,不过该内容很快被要求删除。但是,类似“中小券商收购头部券商”的内容成为网络热梗,迅速出现在投资者互动平台。

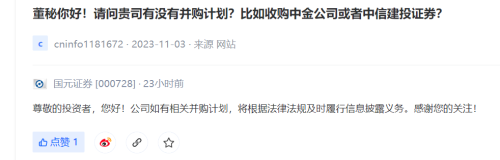

11月6日,有投资者向国元证券提问称,“请问贵司有没有并购计划?比如收购中金公司或者中信建投证券?”国元证券回复称,公司如有相关并购计划,将根据法律法规及时履行信息披露义务。

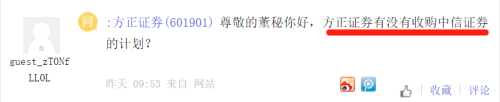

同在11月6日,有投资者向方正证券提问,“方正证券有没有收购中信证券的计划?”截至记者发稿,尚未看到方正证券的回复。

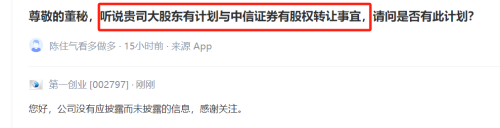

11月7日,第一创业证券回复投资者在前一日的提问,该投资者昨日提问“听说贵司大股东有计划与中信证券有股权转让事宜,请问是否有此计划?”,第一创业表示,公司没有应披露而未披露的信息。

有投资者向长城证券提问,“公司隶属于华能资本,本身大股东并非金融行业龙头,公司是否可以与大股东沟通,积极促成公司与头部券商的重组整合?”

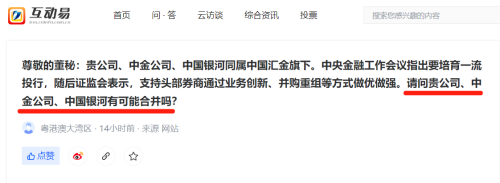

也有投资者向申万宏源提问,“公司与中金公司、中国银河有可能合并吗?”

除上述套路式提问外,也有投资者的真诚式提问。

11月5日,有投资者向国元证券提问,“公司何时和华安证券合并,以提升公司的实力”。国元证券称,公司与华安证券既是竞争对手,又是兄弟单位、合作伙伴,我们在诸多领域保持着良好合作。双方保持一种良性的竞争关系,有利于双方共同进步、共同成长。目前,公司未收到上级主管部门要合并两家的相关信息。

公开信息显示,国元证券控股股东为安徽国元金控,持股比例为28.45%;华安证券控股股东为安徽国资运营控股集团,持股比例为24.09%,两家券商实控人均为安徽国资委。

11月6日,有投资者向信达证券提问,“网上传闻财政部拟将持有的中国信达、中国长城和中国东方三家资产管理公司的国有股权将划转给中央汇金公司,中央汇金的母公司中投公司将负责相关机构领导班子的管理,请问这会对公司经营造成怎样的影响?”目前,信达证券尚未回应上述信息。

同日,有投资者向华创云信提问,“公司子公司华创证券收购太平洋的控股权后,会把证券资产注入到太平洋么,母公司会不会剥离证券资产?”

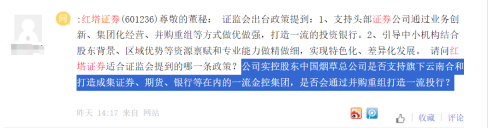

同日,有投资者向红塔证券提问,公司实控股东中国烟草总公司是否支持旗下云南合和打造成集证券、期货、银行等在内的一流金控集团,是否会通过并购重组打造一流投行?

有投资者向华西证券提问,华西证券和西南证券属于同一区域券商,业务高度重合。市场很早就呼吁两家券商重组合并提升竞争力,这次是否会响应国家政策确保合并重组方案顺利通过?华西证券回应称,公司如有相关计划,将根据法律法规及时履行信息披露义务。

有投资者向广发证券提问,“贵司是否有考虑打造国际一流投资机构的战略?还是说仅仅在国内持续内卷?”

广发证券表示,公司秉承“知识图强,求实奉献”的核心价值观,力争“成为具有国际竞争力、品牌影响力和系统重要性的现代投资银行”。公司将坚持以“客户中心导向”为贯穿始终的战略纲领,本着协同原则和创新精神,洞悉客户需求;立足新发展阶段,公司将聚焦主责主业,优化业务结构,强化自我革新,推动发展模式向高质量发展转变,全面推进投资银行业务、财富管理业务、交易及机构业务、投资管理业务等四大业务的战略转型和升级。

从投资者频频“玩梗”到数量庞大的正常提问,均反映出市场对相关券商的合并与否高度关注。

证券业并购仍是渐进式

对于券商之间的并购前景,卖方研究较为理性。

西部证券认为,受规模及业务模式同质化等影响,头部券商短期内进行行业内部整合的可能性较小,或通过跨界合并、海外扩容及集团协同等模式进一步提高综合服务能力,预计监管将对头部券商在业务创新及试点等方面将有更多的政策支持。部分有做大做强诉求的中小券商预计将更有望通过并购实现资本实力及业务能力的快速提升。预计未来并购重组的升温将有利于加速行业优胜劣汰,竞争格局有望持续优化。

中信证券提到,中小券商被并购的价值在于客户市场和业务团队,回顾证券行业过往并购,以推进客户覆盖、获取优质团队、实现业务互补和区域布局互补的并购多数取得了较好的效果。华泰证券通过并购联合证券补足投行业务短板,有效提升了企业客户服务能力。中金公司通过收购中投证券,完善渠道布局并拓展了零售客群,为自身经纪及财富管理的发展提供了重要助力。

同时,中信证券在研报中指出,部分证券行业并购效果也未尽如人意。

“在方正证券与民族证券的合并中,政泉控股(合并前民族证券大股东、合并后方正证券二股东)和方正证券长期对簿公堂,对方正证券2019年后的经营发展产生了较大影响。另有部分头部券商合并后未能有效实现1+1>2的效果,行业财务和业务排名出现下滑。”中信证券称。

中信证券认为,关注并购过程中的治理结构局限性和文化兼容性。目前国内中小券商以地方国资券商为主。截至今年上半年,121家证券公司中48家为地方国有企业。地方券商对地方发展和资本运作发挥着重要的作用,国资股东除了经济效益,还考虑地方税收、牌照资源、人员安置等问题,通常不会轻易放弃控制权。因此,证券行业并购需要重视治理结构层面,以及并购后的整合问题,合并后的业务团队整合、渠道网点取舍、企业文化融合、管理结构设置对新券商的管理能力和执行力均需要重点关注。证券行业并购进程仍是渐进式过程。

热门文章