第三财经网 2025-04-16 17:01 577

A股的三季报披露已接近尾声。截至10月27日,全A股5305家上市公司中,已有4138家披露三季报业绩,披露率达到78%。

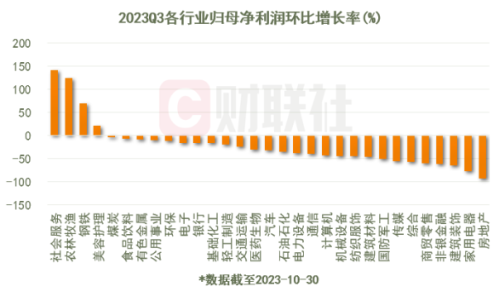

随着A股三季度业绩集中披露,2023Q3盈利的特征变化正在逐步展现。机构认为,业绩出现改善拐点或超预期的行业和个股可能逐步成为投资者关注的主线。而早于A股三季报公布的三季度经济数据中,也藏着盈利结构改善的“密码”。

2023A股三季报掠影:2023H1盈利底已现

至10月30日,2023年三季度全A的营收与净利已呈现出离开底部区域的态势。

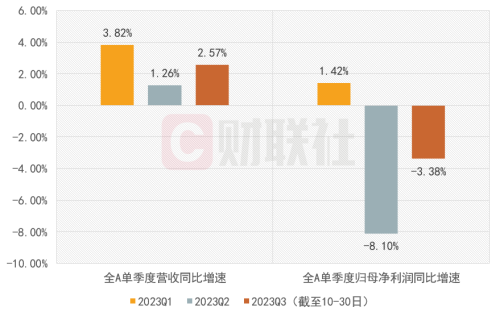

2023Q3,A股营收增速提升至2.57%,Q3归母净利润增速目前为-3.38%,较23Q2的-8.1%有所改善。此前,机构普遍认为2023二季度A股营收、盈利筑底。2023Q3逆周期政策发力、被动去库持续进行,华泰证券预计,A股Q3与Q4的盈利将呈现拾级而上的态势。

图:2023年各季度A股营收与净利润同比变化(%)

经济数据视角看A股三季报:哪些行业提早吹响业绩回暖“号角”?

目前A股2023三季报尚未完全披露,但结合三季度宏观经济数据进行观察,近期部分中观数据回升迹象明显,与三季报盈利结构改变的方向互为印证。

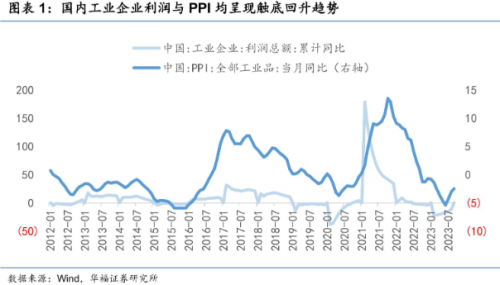

PPI回升与上游资源盈利改善

三季度,国内外大宗商品价格回升,支撑PPI同比降幅连续3个月收窄,其中石油石化、有色金属和基础化工等行业的商品价格中枢环比提升;如钢铁、建材和煤炭等行业业绩同比改善,可能主要为低基数影响。上游商品价格回升和基数因素,将带动能源和原材料行业盈利改善。

目前已披露2023三季报的上市公司中,前三季度A股归母净利润总额居前的仍为银行与油气、通信龙头,但工商银行、建设银行、招商银行、交通银行等Q3盈利增速均有所下滑。油气龙头之中,中国石油尚未披露三季报,但中国石化与中国海油在Q3均实现盈利同比修复,与PPI同比变化方向符合。中国神华、紫金矿业三季报盈利能力也有增长。

图:2023Q3归母净利润额居前的大市值蓝筹

*数据截至2023-10-30

中游材料VS中游制造

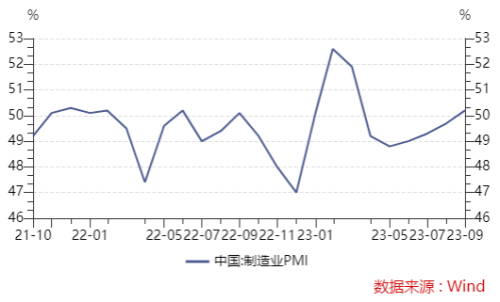

在生产端,随着项目投放提速,生产边际改善,9月我国PMI上行至50.2%,自今年4月份以来首次回升至荣枯线以上。

图:近三年我国PMI指数变化(%)

工业企业盈利方面,8月工业企业盈利当月同比增速实现自2022年以来首次转正,忽略基数因素9月利润增速继续爬坡。行业维度,Q3利润累计增速绝对水平较高的行业集中在装备制造以及公用事业。利润增速改善幅度较大的行业集中在中游材料以及消费品制造。外需方面,9月出口同比降幅进一步收窄至-6.2%,超市场预期。

但中游材料与中游制造Q3表现仍有分化。

中游材料整体盈利增速的底部拐点逐渐明朗,或为2023Q3改善幅度较大的板块。传统重资产化工品或为盈利环比改善确定性较强的方向,此外消费建材预计较为稳健。中游制造整体盈利增速或阶段性放缓。内外销高景气且有新车型催化的汽车或为亮点,但个股间分化可能较大;机械方面国内周期复苏传导到报表端仍存时滞,新技术方向(如人形机器人)以及出口链或有亮点。电池新能源多数品种仍存在供给过剩压力。

消费的内部分化

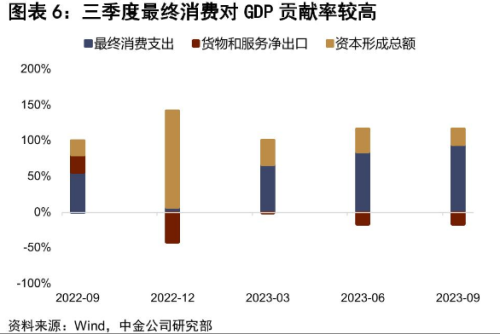

三季度,我国GDP同比增长4.9%,超出市场预期。其中消费增速大幅提高,9月社会消费品零售总额同比增长5.5%,连续两个月增速回升。天风证券观点认为,最终消费是GDP高增的主要原因。社零增速回升既有基数因素,也是居民消费能力修复的体现。

而已披露的三季报显示,消费领域内部各行业分化也较为明显。申万一级行业中,目前社会服务、农林牧渔、美容护理行业三季报盈利增长领跑大类,食品饮料、纺织服饰、家用电器等行业仍待改善。

华泰证券观点认为,三季度必选消费整体盈利增速或处于磨底期,但农业、医药拐点渐近。养殖旺季,农业或实现环比扭亏,但同比或仍有下行压力。医药随政策面缓和,三季度业绩低点的预期已较为充分。食饮延续弱复苏,白酒表现分化。

可选消费整体盈利增速或较稳健。从高频数据看,出口敞口较大的方向,如家电、纺服等或较为亮眼。出行链相关品种维持高景气,但暑期+黄金周催化明确,预期或已较为充分,景气环比开始改善。

其余大类板块中,金融、地产盈利整体仍处于下行期。券商或为金融相对表现较好的方向。地产高频数据显示销售及现金流仍有压力;银行息差有下行压力;保险基本面改善,但资本市场波动以及会计准则调整可能使得报表端有一定压力。公共产业整体业绩增速预计仍在上升通道,但预期较为充分。交运方面,出行链高景气,业绩环比或大幅改善,而航运、物流环比或下滑。公用事业方面火电三季度或延续增长,但四季度存在不确定性,主要取决于煤价;水电或有改善;核电保持稳健;新能源装机维持高景气;环保受益于政策驱动带来的投资增长。

后市如何配置? 华金证券:市场底滞后于盈利底,布局高景气和政策导向

华金证券观点表示,历史上盈利底后,高景气、政策导向的行业和大金融占优。

十月下旬,沪指自2900点上方开启震荡反弹模式。华金证券表示,当市场底滞后于盈利底出现后,政策导向和产业趋势上行的行业占优。其一政策导向的行业占优,如2012的军工、地产、建材,2016的有色金属、石化,2020的建材、电子等;其二产业趋势上行的行业偏强,如2012的计算机、通信,2016的有色金属、汽车,2020的食品饮料、医药、电新等。

当前来看,高景气的行业指向TMT、新能源、医药等成长性行业,而政策导向的行业指向数字经济和人工智能、国产化相关的TMT以及稳增长政策相关的顺周期。

国信证券:布局“防守反击”

国信证券建议围绕四个方向布局“防守反击”:1)中央财政加杠杆,水利建设、城市更新政策加码;2)上市公司分红持续规范,高股息策略确定性较强,自上而下关注红利质量、红利潜力指数;自下而上关注“预期股息率”较高、分红内生动能更强的标的;3)超跌反弹布局:三季报披露期关注部分前期超跌餐饮、医美板块内部“净利润断层”跳空上涨机会;4)重申科创50、半导体自主可控+周期底部下的拐点机遇。

粤开证券:关注景气度、顺周期和政策支持

粤开证券观点认为,后市配置方面可以关注:

1)业绩景气上修的行业。进入三季报密集披露期,景气度指标有效性将有所提升,市场更加聚焦业绩验证,重点关注行业景气度持续上修的TMT、地产链、电力设备、服务消费,三季报盈利情况有望超预期。

2)顺周期的价值和地产链。在之前的报告中我们曾梳理过在四季度的投资风格上,价值风格占优概率更大,当前盈利触底回升趋势已基本确定,政策面和基本面同时对顺周期行业形成支撑。

3)有政策支持的科技板块。在产业催化及政策扶持下新能源车、TMT相关板块具有结构性投资机会,业绩方面已出现持续改善,如AI、华为概念、新能源等领域。

热门文章