第三财经网 2024-11-20 16:45 551

存储芯片涨价“来势汹汹”。据台湾经济日报援引半导体业内多位消息人士称,三星本季度将NAND Flash芯片报价调涨10%至20%之后,决定明年一季度与二季度逐季调涨报价20%,此举远超业界预期。本周另有内存供应链消息人士透露,存储业界排队采购热度不减,DRAM和NAND现货价格仍在上涨。

二级市场方面,存储芯片概念股本周反复活跃。国内最大的独立DRAM内存芯片封测企业深科技周二一字涨停,拥有存储器件测试设备产品的精智达当日盘中20CM涨停,江波龙高开超7%。拥有存储芯片产品的盈方微和拥有嵌入式存储等产品的大为股份周三和周四盘中均录得涨停,专业研发生产闪存应用及移动存储产品的朗科科技周五收盘20cm涨停。

当前市场普遍预期“存储芯片拐点已至”。全球存储芯片巨头三星三季报净利润超预期,存储业务亏损持续缩窄,同时预计存储市场有望复苏,预计2024年DRAM需求将增加。另一龙头SK海力士在第三季度的亏损也比上一季度大幅缩小,DRAM部门重新恢复了盈利。市场调研机构Yole Intelligence更新后的存储芯片市场的监测数据报告,存储芯片市场乐观估计将从今年第四季度开始回暖。

▌A股存储芯片概念股众生相:龙头不惧业绩利空股价不跌反涨 行业复苏前景仍存分歧

招商证券周铮等人在10月23日研报中表示,国内存储芯片企业主要包括兆易创新、北京君正、澜起科技、普冉股份和聚辰股份等。存储芯片市场基本面拐点将至二级市场闻风而动,市场对相关企业的业绩表示期待。不过相较海外大厂三季度业绩已现边际好转,A股存储芯片上市公司业绩还未出现明显改善,对于四季度及明年行业预期也非一边倒看多。

行业龙头三季报乏善可陈 股价却“利空出尽变利好”?

总市值超700亿元的兆易创新10月24日披露三季报,Q3净利润9769.39万元,同比下降82.71%,环比亦下滑近五成(47.45%)。公司表示,芯片产品市场需求下降,产品价格相较去年下降,导致尽管公司产品销量有所增加,营业收入仍同比下降;DRAM产品规划将以自研产品为主,本报告期经销产品销售收入大幅减少。

值得注意的是,公告次日兆易创新盘初大幅下杀一度跌超5.5%但随后迅速拉回,股价最终仅仅收跌1.26%,且随后四个交易日内累计最大涨幅接近20%。另外,其他存储芯片头部企业中,三季度净亏损环比扩大的东芯股份在业绩公告披露次日股价盘中涨超4%;北京君正10月25日公告第三季度净利润1.46亿元,同比下降33.74%。公告次日股价低开高走迅速翻红,且随后5个交易日内累计最大涨幅超15%。

东海证券9月6日研报显示,兆易创新、北京君正、东芯股份2022年存储芯片营收分别为48.26亿元、40.55亿元和8.63亿元。前两者存储芯片业务营收占比接近七成;东芯股份NAND和DRAM营收占比合计接近七成。

跨界牛股被市场选中股价两个月翻倍 200亿新贵“出道即巅峰”、业绩由盛转衰

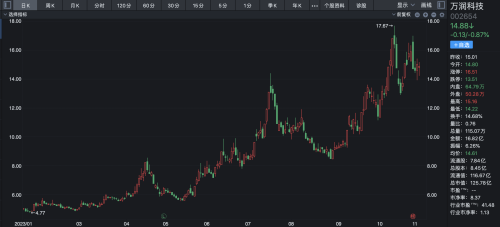

本轮存储芯片行情中,受市场热捧的万润科技自8月迄今股价累计最大涨幅已翻倍,年初以来累计最大涨幅为282%。另一牛股好上好自8月迄今股价累计最大涨幅约130%。

据万润科技三季报显示,三季度净利润同比增长581.35%,环比大增1345.81%。公告显示,除Led等主业增长拉动外,报告期内公司工业级等SSD、嵌入式存储产品,部分产品已完成试产并获得一定订单,但占营业收入的比重还比较小(1-9 月实现营业收入约 2200万元),营收规模起量还需要一定时间。好上好三季度净利润3935万元,同比环比分别增长41%和192%。公司上半年芯片定制业务营收占比仅0.0091%。

上市即将满10个月存储芯片新贵佰维存储年内股价累计最大涨幅居存储芯片板块第一,但自6月高点迄今累计最大回调超过五成。根据日前公司上市后的首份三季报来看,前三季度净利巨亏约4.84亿元,同比盈转亏。刚上市就现“业绩变脸”,佰维存储称主要是受存储芯片整体行业景气度影响。数据显示,佰维存储存储产品业务营收占比约92%。

相关A股上市公司对行业未来前景并非一边倒看多

对四季度和明年存储芯片市场行情,佰维存储9月底接受机构调研时表示,当前行业正在回暖复苏中,上游原厂逐步提高晶圆及颗粒售价。另外,江波龙10月中旬在机构调研中表示,在原厂减产效应的影响下,晶圆价格上涨的趋势已经形成,产业链上下游对于本轮价格调整基本达成一致,但后续的涨价幅度与涨价频率,取决于下游终端需求能否形成持续支撑,需要持续关注宏观经济复苏情况。

不过,也有部分上市公司对于存储芯片复苏行情呈较悲观态度。据媒体报道,朗科科技证券部人士表示,存储芯片此次上涨主要是因为上游的晶圆厂在减产,暂未了解到下游的需求大幅增加这种情况。普冉股份相关人士表示,确实看到下游消费需求在持续温和复苏,出货量也在持续改善,但目前产品价格依然处于磨底阶段。

▌华为、苹果新机“点火”存储芯片细分产品“涨”声分化 一众A股上市公司已提前布局

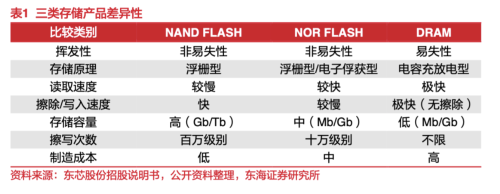

存储芯片市场中DRAM和FLASH被看作最为主要的产品。据东海证券研报显示, DRAM具有较高读写速度、存储时间短等优势,但单位成本更高,主要用于PC内存(如DDR)、手机内存(如LPDDR)和服务器等设备等。FLASH可分为NOR和NAND两种,NAND数据密度大,体积小,成本较低,NAND FLASH被广泛用于SSD、eMMC等高端大容量产品,NOR FLASH则主要用于智能穿戴、汽车电子等领域。

因存储市场非常庞大且细分,当前价格上涨带来的反应处于分化之中。据研究机构TrendForce近期报告,自第四季起DRAM与NAND Flash均价开始全面上涨,预计DRAM第四季度合约价将止跌回升,涨幅为3-8%;NAND Flash第四季合约价有望全面起涨,涨幅约8-13%。

从三星、SK海力士等大厂旗下具体产品情况进一步来看,据称三星本季将NAND Flash芯片报价调涨10%至20%之后,已决定明年一季度与二季度逐季调涨报价20%,远超业界预期。芯世相10月26日公众号文章《存储涨价,苦日子真的要过去了?》就曾表示,8-9月NAND Flash价格率先开始反弹,三星eMMC和大容量在合约市场涨约30%-40%;SK海力士Q3连续亏损的NAND业务也跟随市况出现好转的迹象。与此同时,随NAND行情持续升温,9月底开始, DRAM行情也开始回暖。据悉,三星今年上半年全球DRAM市场的份额为41.9%,创下了近9年的历史新低。

叠加9月华为带着Mate系列新机归来,苹果iPhone 15系列新机发布,各大终端厂商也相继推出新品,PC、智能手机等终端电子装置搭载容量的大幅成长趋势也成为下半年以来有效去化库存的关键。根据TrendForce进一步预测,NAND Flash中手机相关零组件如eMMC四季度合约价涨幅约10~15%。DRAM产品中,据业内人士表示LPDDR(主要用于便携设备)已经涨得都拿不到货。

A股存储芯片上市公司中,江波龙的eMMC及UFS产品在全球市场占有率为6.5%,全球第六,国内第一;佰维存储的eMMC及UFS全球市占率2.4%,全球第八,国内第二。这两家公司的主要供应商都包括美光。

另外,万润科技和博敏电子10月相继在互动平台披露旗下拥有eMMC相关存储产品。前者称子公司万润半导体主要从事存储器的研发生产销售,已推出面向手机、平板等移动终端的嵌入式eMMC5.1产品MM100。博敏电子介绍,去年在江苏博敏二期建立了首条IC载板试产线,该产品线达产后产能约1万平米/月,产品主要应用于数据存储等领域,其中EMMC、MEMS、DRAM等存储类产品已配合多家封测类客户进入小批量生产阶段,SD/microSD等产品送样认证中。

LPDDR细分领域中,兆易创新、江波龙、北京君正、东芯股份、大为股份、中京电子等一众上市公司均有所布局。根据前述公司公开披露的信息显示,兆易创新DRAM芯片研发及产业化项目为研发1Xnm级工艺制程下的DRAM技术,设计和开发DDR3、LPDDR3、DDR4、LPDDR4系列DRAM芯片。江波龙在LPDDR5相关领域已有部分产品实现量产。北京君正DDR4和LPDDR4均已量产销售,并在持续市场推广中。中京电子IC载板广泛应用于各类数字与模拟芯片封装,其中存储器占有较大市场份额,主要包括eMMC、NAND Flash、LPDDR等。东芯股份DRAM产品主要包括标准的DDR3(L)产品以及低功耗的LPDDR系列产品。大为股份DRAM业务方面已经拥有业内较为完善的DDR及LPDDR产品线。

热门文章