第三财经网 2024-11-20 04:10 1274

2月14日,茶饮品牌沪上阿姨递表港交所。中信证券、海通国际、东方证券国际为其联席保荐人。

沪上阿姨也成为了继茶百道、古茗、蜜雪冰城之后,又一家冲击港股IPO的茶饮品牌。奈雪的茶上市近三年后,港股“茶饮第二股”的争夺也进入到了最为激烈的窗口期。

据招股书,截至2023年9月30日,沪上阿姨经营着中国第四大的现制茶饮店网络,全系统门店7297间,其GMV由2021年的41.6亿元增加 45.8%至2022年的60.68亿元,2023年前三季度,其GMV增至71.83亿元。

沪上阿姨方面透露,本次融资将主要用于提升数字化能力,包括升级数字化基础设施,升级门店系统;升级加盟商平台;提升供应链能力;扩大门店网络,提升品牌形象等。

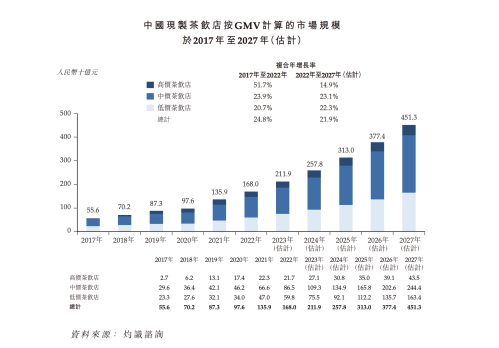

行业层面,据灼识咨询的资料,按GMV计算,中国现制茶饮店的总市场规模于2022年为1680亿元,预计到2027年将增长至4513亿元,期间复合年增长率约21.9%。

其中,平均售价在10-20元的中价茶饮店的份额最大,达51.5%。预计在2022年至2027年期间复合年增长率将达23.1%。

而按全系统门店数目计算,截至2023年9月30日,沪上阿姨是中国第三大中价现制茶饮店品牌;以城市覆盖数计算,沪上阿姨则排名第一。

值得注意的是,与众多竞争对手类似,沪上阿姨的业务模式也以加盟为主。截至2023年9月30日,其网络内的7297间门店中,有99.3%或7245间为加盟商经营。

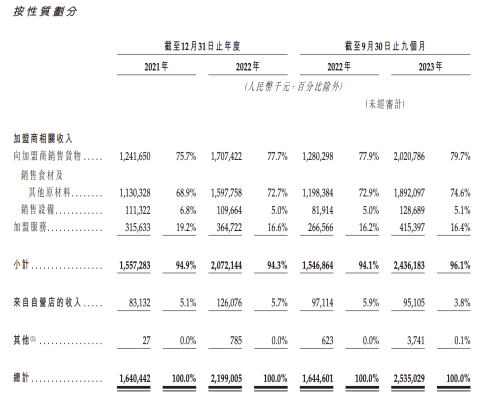

截至2023年前9月,沪上阿姨的收入绝大部分来自加盟业务,主要包括销售货物及加盟服务,占比达96.1%。

而同期蜜雪冰城向加盟商销售的门店物料和设备销售收入占比在98%左右,古茗和茶百道相同业务收入占比分别为80%和95%。

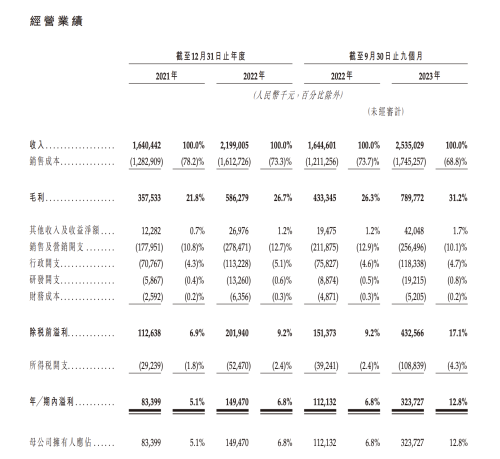

财务数据还显示,2021年、2022年及2023年前9个月,沪上阿姨分别收入16.4亿元、21.99亿元及25.35亿元;对应期内母公司拥有人应占溢利为8339.9万元、1.49亿元、3.24亿元。

不过,沪上阿姨也提示称,中国茶饮消费市场竞争日益激烈,公司在顺应市场变化、迎合消费者喜好、门店扩张等方面均面临不确定性,也会对经营业绩产生影响。

此外,沪上阿姨也表示,由于门店网络主要由第三方加盟商组成,在经营控制权、存货管理、品牌方面存在一定的潜在风险。

热门文章