第三财经网 2025-04-14 21:03 1099

第三财经网(3money.cn)讯:去中心化永续合约交易所(Perp DEX)已成为DeFi生态系中最具活力的领域之一。不仅是年交易量屡创新高,平台创新与策略产品更层出不穷。链上研究员JasonZha对此深入剖析了Perp DEX的发展脉络、平台竞争与未来潜力,揭示链上衍生品市场的关键动向。

从dYdX到Hyperliquid:Perp DEX的演进历程Perp DEX的起源可追溯至2019年,当时dYdX率先推出基于链上订单簿(order book)的永续合约交易模式,为去中心化衍生品市场奠定基础。

此后,GMX引入资金池(Liquidity Pool)架构,因HLPVault接管机制引发争议的Hyperliquid也凭借着创新技术快速崛起,进一步丰富了市场形态:这些平台透过AMM、Vault、套利与对冲策略,激发了大量链上流动性与使用者参与度。

策略多元与生态扩展:高APR与套利机会吸引资金涌入Jason Zha指出,Perp DEX的繁荣离不开复杂且创新的金融策略。例如Jupiter JLP的Delta Neutral的对冲策略,曾提供年化超过100%的报酬率,吸引众多投资者。

另外,Drift及taoli.tools等也提供策略模组与自动化工具,成为用户活化套利与风控的利器,进一步壮大整体生态。

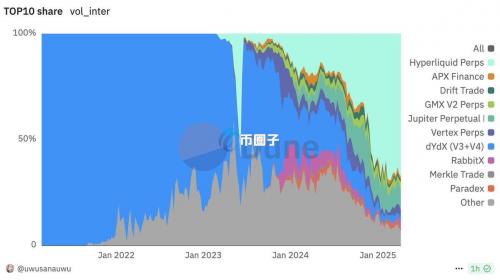

市场现况:Hyperliquid称霸、竞品望尘莫及Dune数据显示,2025年Perp DEX平均每周交易量达80亿美元,虽仍远低于币安等CEX的约3,000亿美元,但增长力道强劲。

其中,Hyperliquid以超过60%的市占率居市场之首,优势来自其高性能交易架构与创新的流动性解决方案。

Jason Zha更对此统整了各平台特色:

dYdX:专业交易者导向,使用订单簿模式,费用收入稳定。

GMX:强调去中心化与流动性提供者报酬,资金池机制。

Hyperliquid:市场领导者,高深度及流动性架构吸引用户,但存在潜在中心化风险。

Jupiter:高APR与策略弹性,吸引收益导向用户。

Jason Zha也统计了去年数据,Perp DEX平台的费用收入表现亮眼:

GMX:2024年费用收入约1亿美元,产品推出以来总计超过4亿美元。

Hyperliquid:2024年估收2.5亿美元,累计收入约2.95亿美元,2025年第一季即达4,500万美元。

dYdX:2024年估收5,000万美元,累计收入约8,520万美元。

这些数据显示,即便规模不及CEX,PerpDEX在利润性与用户黏着度上仍具备强大潜力。

现存挑战:Perp DEX缺乏长期竞争优势即便市场火热,不少观察者也指出其潜在风险:

缺乏长期护城河,容易陷入激烈竞争。

若平台未能持续与DeFi实际需求对接,可能丧失核心价值。

但另一方面,Jason Zha也指出:Perp DEX作为链上金融策略根基的角色越来越明确,未来有望推出更可程式化、模块化的产品,让价值捕捉更加即时有效。

Perp DEX的主流之路从长远来看,Perp DEX作为DeFi基础设施的重要一环,其透明性、用户资金自主掌控、创新金融工具的快速部署能力,正在吸引全球交易者与开发者的目光。

不过,若无法靠技术壁垒、用户习惯、资金网络与治理机制等,打造出持久的差异化,最终仍会陷入「比机制、比费用、比补贴」的无止境竞争。

随着生态愈趋成熟,Perp DEX有望在2025年后持续扩大市场影响力,推动区块链衍生品进入主流金融视野。

热门文章