第三财经网 2025-04-04 14:56 0

前三季度公募基金业绩已经出炉。在主题行情演绎下,今年各月业绩领跑基金上演“各领风骚数百天”的业绩接力赛。

目前,东方区域发展以今年以来超50%的业绩暂时领跑全市场基金。观察其持仓可发现,该基金一季度踏准了数字经济行情,二季度回归食品饮料板块进行防御躲过TMT板块的深度调整。

下半年以来,政策暖风频吹,叠加经济持续复苏,煤炭、地产、非银金融等顺周期板块表现突出,市场风格似乎开始转变。业内人士认为,四季度将从“最后一跌”过渡到“爱在深秋”,“十一”后市场反弹的概率较大。

“各领风骚数百天”

9月已经收官。观察今年各月基金业绩榜,领跑基金轮换迅速,充分演绎了“各领风骚数百天”。

受益于AI行情,游戏动漫主题基金上半年曾“高歌猛进”,有基金仅用4个月时间就实现业绩翻倍。而步入半年报业绩兑现期之后,AI行情遇冷,7月便将领跑位置让与他人。截至9月末,周思越管理的东方区域发展今年以来收益率达到了55.32%,暂时领跑全市场基金。

一季度末时,东方区域发展前十大重仓股重点布局信息技术领域,周思越表示,二季度将投资方向转向了白酒股与啤酒股。二季度末,东方区域发展前十大重仓股清一色为食品饮料个股,分别是山西汾酒、泸州老窖、洋河股份、青岛啤酒、贵州茅台、五粮液、古井贡酒、重庆啤酒、百润股份、舍得酒业。

截至9月末,今年以来,全市场84只(不同基金份额合并)基金业绩超20%,30只基金业绩超30%。受益于上半年AI行情的爆发,业绩居前的基金仍多为AI相关概念基金。

全市场前三季度业绩TOP20基金(不同份额合并)

四季度风向生变?

下半年以来,政策暖风频吹,叠加经济持续复苏,煤炭、地产、非银金融等顺周期板块表现突出,市场风格似乎开始转变。

华金证券日前发布研报显示,三季度A股表现偏弱,券商、地产、石化、建材等与保增长和活跃资本市场政策相关的周期性行业领涨。

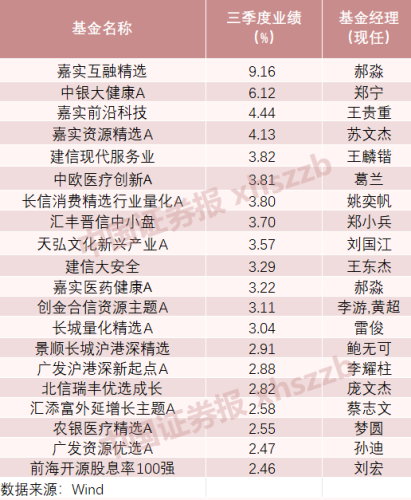

从主动权益型基金业绩来看,三季度,嘉实互融精选、中银大健康A逆势取得超5%的收益率。其中,值得注意的是,多只医药主题基金在三季度取得正收益,除了中银大健康,还有中欧医疗创新、嘉实医药健康、农银医疗精选等多只医药主题基金。

三季度业绩前20的主动权益型基金(A、C份额合并)

安信证券研报表示,“十一”之后A股市场反弹的概率较大。从历史复盘经验来看,四季度风格存在明显变化,成长股相对价值股将更占优一些。低位弹性板块占优,将年内胜负手的重心放在成长领域,如TMT+中小盘(中证1000指数、科创50指数)是关键。

基金:A股已进入高胜率区间

拉长时间来看,主动权益型基金整体业绩表现依旧亮眼。数据显示,截至9月28日,43只(A、C份额未合并)基金近三年净值增长率超50%。以近五年业绩来看,即使经历过市场多次回调,仍有435只基金净值增长率超100%,26只基金净值增长率超200%。

展望后市,中欧基金表示,从跨资产性价比、超额流动性、短周期基本面变化、活跃资本市场政策支持等角度,都看好国内权益资产表现,将聚焦于低估值稳增长、盈利改善确定性、库存周期见底、AI应用落地等方向。

“从A股整体估值来看,无论是用市盈率计算,还是用股息率计算,股债收益比已经接近2倍标准差,这就意味着当前估值水平对应未来胜率达9成。”格林基金王振林认为,历史上每次股市底部必然伴随着各种担忧,但是当前市场位置反而要适当乐观。

汇丰晋信基金投资总监、基金经理陆彬表示,预计四季度影响市场的主要为偏积极的因素:经济基本面预期回升,企业盈利周期反转有望陆续确认,地产政策逐步松绑,资金面保持宽松,多行业的产业政策与资本市场政策周期有效共振。可适当关注国企改革相关措施进展、地方债化解情况等,这对于市场情绪的恢复和整体的估值提升有较大帮助。

从历史表现来看,富国基金认为,以各风格、各行业2010年至2022年四季度的涨跌幅中位数作为衡量标准,四季度往往呈现“蓝筹回归”的姿态。风格维度看,上证50、沪深300为代表的大盘价值,以及消费和金融板块表现更为占优;行业维度看,家用电器、建筑材料、机械设备、非银金融、食品饮料的表现往往更为占优。

热门文章